知识产权实缴企业注册资本的相关法律法规

政策依据

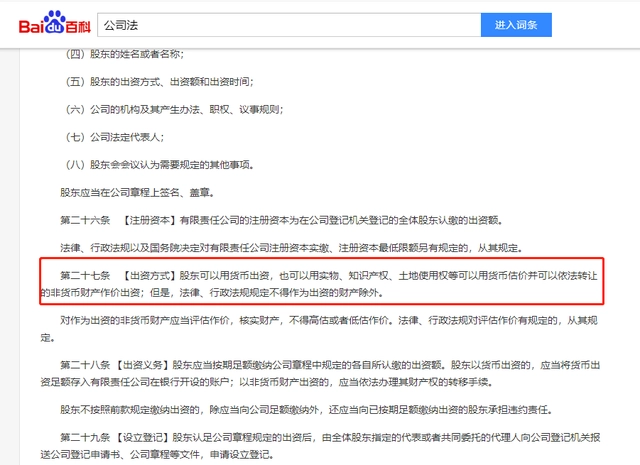

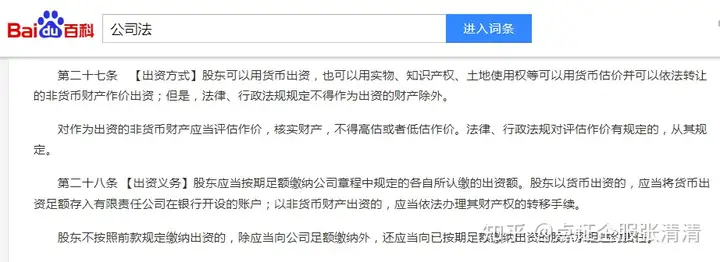

《中华人民共和国公司法》第二十七条 股东可以用货币出资,也可以用实物、知识产权、土地使用权等可以用货币估价并可以依法转让的非货币财产作价出资;但是,法律、行政法规规定不得作为出资的财产除外。

对作为出资的非货币财产应当评估作价,核实财产,不得高估或者低估作价。法律、行政法规对评估作价有规定的,从其规定。

《中华人民共和国公司法》第二十八条:“股东应当按期足额缴纳公司章程中规定的各自所认缴的出资额。以非货币财产出资的,应当依法办理其财产权的转移手续。”

《中华人民共和国企业所得税法》第12条:“在计算应纳税所得额时,企业按照规定计算的无形资产摊销费用,准予扣除。”

《中华人民共和国企业所得税法实施细则》第67条:“无形资产按照直线法计算的摊销费用,准予扣除。无形资产的摊销年限不得低于10年。”

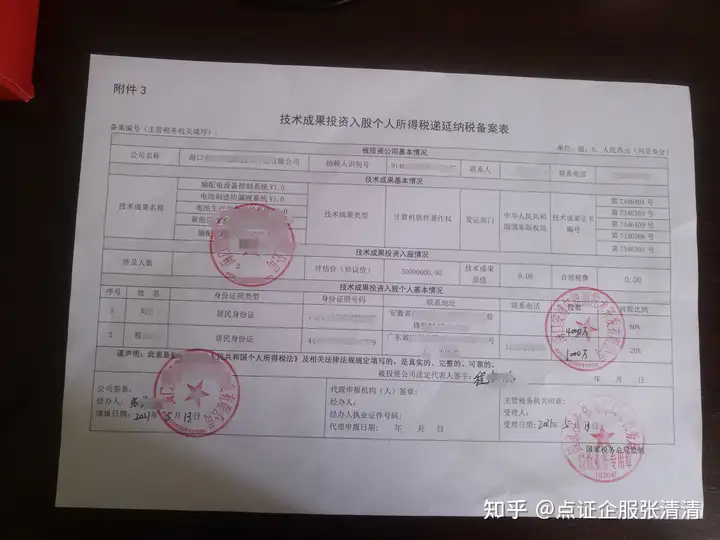

财政部、国家税务总局发出《关于完善股权激励和技术入股有关所得税政策的通知》(财税〔2016〕101号)中第三条规定:“选择技术成果投资入股递延纳税政策的,经向主管税务机关备案,投资入股当期可暂不纳税,允许递延至转让股权时,按股权转让收入减去技术成果原值和合理税费后的差额计算缴纳所得税”

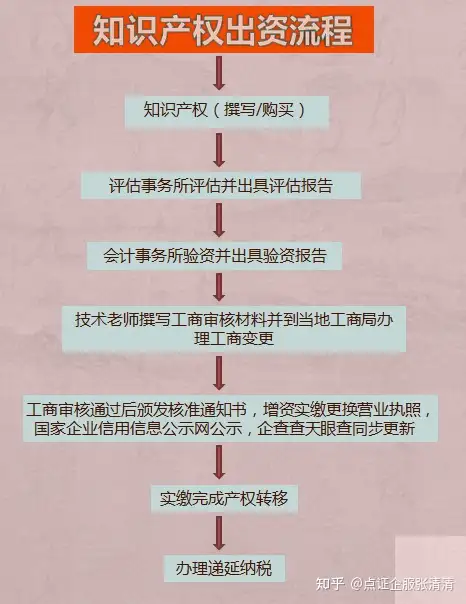

股东以知识产权实缴实缴流程【全流程操作】 【专人服务】【操作周期60个工作日】

1.知识产权(撰写/购买) 企业注册资本是属于股东出资义务,所以需要企业股东名下的资产(现金或知识产权)才能实缴,知识产权都会围绕企业经营范围去撰写或者购买。撰写需要在国家版权局做实名认证,购买需要股东提供身份信息做专利转移。

2.评估事务所评估专利出具评估报告(评估事务所需要在北京财政局备案认证,评估报告才具有法律效力)

3.会计事务所验资出具验资报告(会计师事务所需要在北京财政局备案认证,验资报告才具有法律效力)

4.撰写审核材料到工商审核(包括更改章程出资方式,技术老师拿着评估验资报告到企业当地工商局审核,工商一审二审通过之后,实缴完成会颁发核准通知书和国家企业信用信息公示网公示,企查查天眼查同步公示,增资实缴需更换营业执照)

5.实缴完成将股东名下专利转移至公司名下(合伙制企业为股东无法办理递延纳税)

6.办理递延纳税(实缴完成后需在次月的15号之前到税务局为股东可以办理递延纳税,个人股东缴个人所得税,企业股东缴纳企业所得税,个人股东需在税务局填报,企业股东在线上填表即可)

实缴所需材料清单:

l 营业执照副本复印件

l 公司章程、股东会决议复印件

l 近三年公司财务报表复印件

l 股东、法人身份证复印件

l 如果有实缴部分,需提供验资报告或银行入账单复印件

关于知识产权实缴注册资本的税务知识:

第一:增值税 (增值税免征)

《营业税改征增值税试点过渡政策的规定》第一条第(二十六)纳税人提供技术转让、技术开发和与之相关的技术咨询、技术服务免征增值税;

1.技术转让、技术开发,是指《销售服务、无形资产、不动产注释》中“转让技术”、“研发服务”范围内的业务活动。技术咨询,是指就特定技术项目提供可行性论证、技术预测、专题技术调查、分析评价报告等业务活动。

与技术转让、技术开发相关的技术咨询、技术服务,是指转让方(或者受托方)根据技术转让或者开发合同的规定,为帮助受让方(或者委托方)掌握所转让(或者委托开发)的技术,而提供的技术咨询、技术服务业务,且这部分技术咨询、技术服务的价款与技术转让或者技术开发的价款应当在同一张发票上开具。

2.备案程序。试点纳税人申请免征增值税时,须持技术转让、开发的书面合同,到纳税人所在地省级科技主管部门进行认定,并持有关的书面合同和科技主管部门审核意见证明文件报主管税务机关备查。

政策依据:

《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件3《营业税改征增值税试点过渡政策的规定》第一条第(二十六)项

第二:个人/企业所得税 (需办理递延纳税)点证企服张清清:企业以及个人以技术成果投资入股递延缴纳所得税(内含备案表及填报说明)

自2016年9月1日起,企业或个人以技术成果投资入股到境内居民企业,被投资企业支付的对价全部为股票(权)的,投资入股当期可暂不纳税,允许递延至转让股权时,按股权转让收入减去技术成果原值和合理税费后的差额计算缴纳所得税。

政策依据:

《财政部 国家税务总局关于完善股权激励和技术入股有关所得税政策的通知》(财税〔2016〕101号)第三条

《国家税务总局关于股权激励和技术入股所得税征管问题的公告》(2016年第62号)

如果以技术成果投资入股方是企业,则涉及到企业所得税的问题。关于企业以技术入股征税的问题,经历了有限期递延到无限期递延的变化。

财税〔2014〕116号《财政部、国家税务总局关于非货币性资产投资企业所得税政策问题的通知》(以下简称116号文)规定,以技术投资入股的企业有两种选择:一是按现行政策执行,二是企业也可以选择5年分期纳税。如果投资企业选择五年分期纳税,则企业以非货币性资产对外投资而取得被投资企业的股权,应以非货币性资产的原计税成本为计税基础,加上每年确认的非货币性资产转让所得,逐年进行调整。

时隔两年,财税〔2016〕101号文对116号文进行了优化。101号文规定:选择技术成果投资入股递延纳税政策的,经向主管税务机关备案,投资入股当期可暂不纳税,允许递延至转让股权时,按股权转让收入减去技术成果原值和合理税费后的差额计算缴纳所得税。同时,企业或个人选择适用上述任一项政策,均允许被投资企业按技术成果投资入股时的评估值入账并在企业所得税前摊销扣除。投资方递延纳税,被投资方不用“递延”摊销,这正是该政策的灵魂所在。

101号文的特点在于:一是同时适用于个人所得税和企业所得税,实现了优惠政策跨界使用;二是赋予企业自由选择权,如果投资入股年度是税收优惠期,那么企业完全可以一次性确认所得;三是继续要求股权支付比例达到100%且投资的技术在111号文件列举范围之内。

有人可能会有这样的疑问:技术入股相当于技术转让和投资入股同时发生,那么既然是技术转让,是否可以同时享受技术转让所得减免所得税的政策呢?因为根据《企业所得税法实施条例》的规定,一个纳税年度内,居业技术转让所得不超过500万元的部分免征企业所得税;超过500万元的部分减半征收企业所得税。

这是不可以的。101号文和之前的116号文都明确规定:企业或个人以技术成果投资入股到境内居民企业,被投资企业支付的对价全部为股票(权)的,企业或个人可选择继续按现行有关税收政策执行,也可选择适用递延纳税优惠政策。减免和递延,二者只能选择其一。

第三:印花税 (按万分之五缴纳)

2022/7/1号实施新的印花税法,按万分之三缴纳

企业通过无形资产补齐注册资本或增加注册资本的六大优势:

1、解决了企业以全部货币资金出资的难度,可以腾出部分货币资金进行企业日常运转或继续研发新技术;增加企业净资产 降低企业负债率 对后期招投标, 投融资做背景调查有帮助;

2、对于拥有知识产权但没有充足资金对其进行运作的法人组织或自然人可以通过与别人合资合作的形式将自己的知识产权投入公司,实现对自己知识产权的市场化运作和对公司股权的控制;

3、可以帮助绝对企业在申请科研项目或申报专项资金、对外进行项目招投标时对注册资本的要求;

4、对外经济活动中展示企业规模和实力,增强客户对企业的直观印象;

5、可以将企业进行知识产权资本化; 后期如果企业涉及到债务纠纷,我们可以多一种赔偿方式的选择,我们可以选择知识产权进行赔付去承担相对应的社会责任。

6、可以摊销企业所得税,无形资产出资的部分可以正常入账,分10年摊销,如果1000万的话就是每年可以为公司增加100万的管理成本,约25万的企业所得税。